Unsere Geschichte

Keine Zukunft ohne Wandel

Unser Leben wird immer digitaler, schneller und mobiler. Auch die Bankenwelt steckt mitten im Wandel – und damit auch wir als Digitalisierungspartner. Solche Aufbrüche ziehen sich durch unsere Geschichte. Geh mit uns auf eine Zeitreise: von den Anfängen unseres Unternehmens bis in die Zukunft.

Es ist der Beginn einer neuen Ära: Am 1. September 2021 ist aus der Fiducia & GAD IT AG die Atruvia AG geworden. Damit verbunden ist nicht nur ein neuer Name, sondern auch eine völlig neue strategische Ausrichtung: mit flachen Hierarchien, einem Mehr an Geschwindigkeit und einer nachhaltigen Unterstützung der Kunden im Zuge der Digitalisierung. Das heißt: weg vom IT-Dienstleister hin zum Digitalisierungspartner.

Wie alles begann

Unsere Geschichte ist geprägt von Fusionen, Zusammenschlüssen und Konzentrationen. Sie reicht bis ins Jahr 1924 zurück. Mit der Gründung der Fiducia. Seit mehr als hundert Jahren steht der Name für Vertrauen, aber auch für Erfahrung, Sicherheit und Innovation. 1924 ist die Fiducia Revisions- und Treuhandinstitut AG in Karlsruhe gegründet worden. Damit sind wir ein Dinosaurier unter den IT-Dienstleistern in Deutschland. Wir erinnern uns noch an Zeiten, als Daten nicht in einer Cloud gespeichert wurden, sondern auf Lochkarten oder Magnetbändern, und niemand wusste, was ein Personal Computer ist.

Riesige Datenmengen aufbereiten

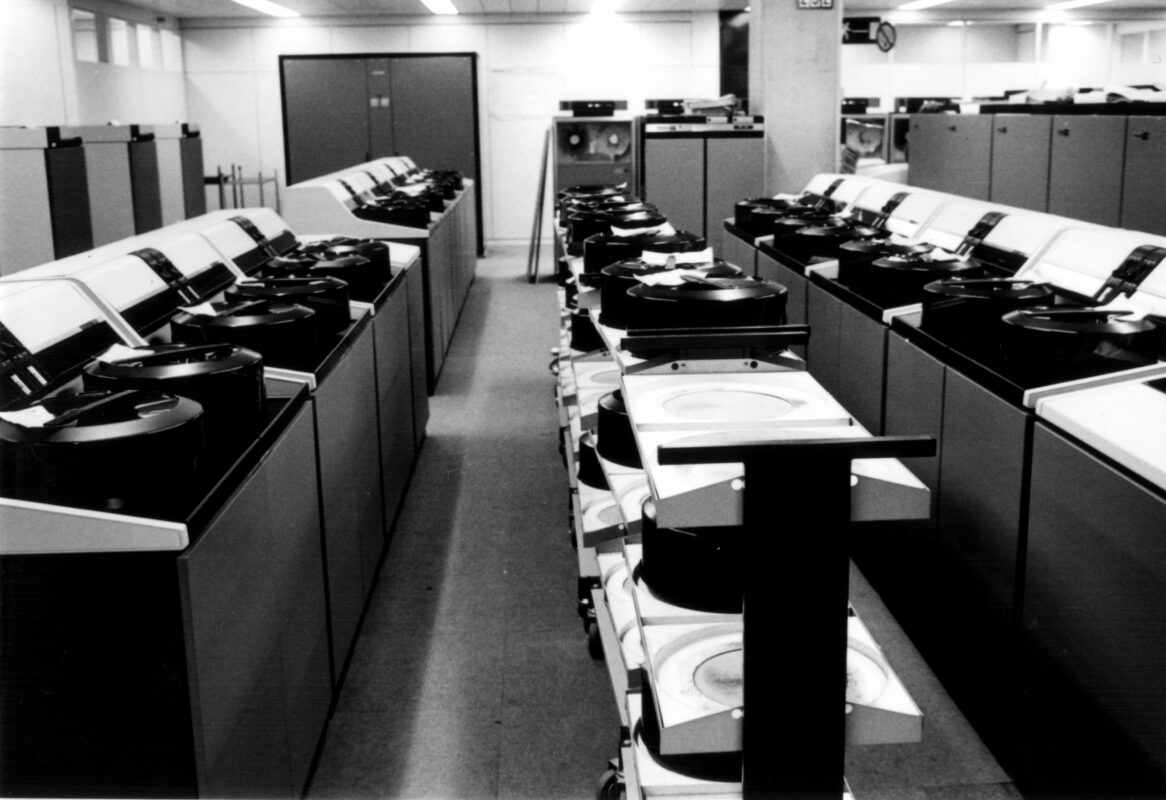

In den vergangenen Jahrzehnten haben wir den Zahlungsverkehr bei Banken automatisiert und digitalisiert – von den Bank- und Geldautomaten über das Online-Banking bis zur App, mit der sich heute Überweisungen, Transaktionen oder Geldanlagen sicher und bequem erledigen lassen. Alle Volks- und Raiffeisenbanken, aber auch private Banken und andere Unternehmen nutzen unsere Produkte. Wir verwalten knapp 91 Millionen Konten, betreuen mehr als 26.000 Selbstbedienungsgeräte und vernetzen über 153.000 Bankarbeitsplätze. In unseren Rechenzentren speichern und verarbeiten wir riesige Datenmengen , die mehrere hunderttausend Kilometer Aktenordner füllen würden.

Wichtige Meilensteine in unserer Firmengeschichte

Vom kleinen Karlsruher Unternehmen zu einem der größten IT-Dienstleister in Deutschland war es ein langer Weg. 1958 hatten die von der Fiducia betreuten Banken die Idee, sich zu einer Buchungsgemeinschaft zusammenzuschließen. Als neues Geschäftsfeld übernahm die Fiducia die Organisationsberatung. Damals setzte sich auch allmählich der Glaube an die EDV durch. 1969 hatte das Rechenzentrum in Karlsruhe mehr Leistung als Apollo 11 bei der Mondlandung.

In den 1970er Jahren vertrauten immer mehr Banken auf Dienstleistungen der Fiducia. Neue Tochtergesellschaften und Beteiligungen an anderen Unternehmen entstanden. Die 1980er Jahre waren bestimmt durch die Trendwende im Zahlungsverkehr. Kunden konnten ihr Geld nun am Bankautomaten ein- und auszahlen und mussten sich dafür nicht mehr am Kassenschalter ihrer Bankfiliale anstellen. Fusionen mit anderen Rechenzentren prägten die darauffolgenden Jahre. 2001 mit der RWG Rechenzentrale Württembergischer Genossenschaften GmbH in Stuttgart zur Fiducia AG Karlsruhe/Stuttgart. Und 2003 mit der rbg Rechenzentrale Bayerischer Genossenschaften eG zur Fiducia IT AG.

2001 begann auch die Entwicklung des neuen Bankverfahrens „agree“ - einer Softwarelösung, die als Herz einer Bank gilt. Alle Volksbanken und Raiffeisenbanken, die von der Fiducia betreut wurden, arbeiteten ab Juni 2007 damit. 2009 belegte „agree“ den ersten Platz in der Marktstudie „Corebanking-Systeme“, die Finanzsoftware-Experten der Hochschule Karlsruhe durchgeführt hatten. Auch für Kunden gab es in dieser Zeit wichtige Neuerungen. 2006 stellte die Fiducia das mobileTAN-Verfahren für sicheres Online-Banking zur Verfügung. 2010 ging die VR-Banking-App an den Start. Kunden können seitdem bequem von unterwegs Kontostand sowie Umsätze einsehen und Bankgeschäfte erledigen. Und mit Sm@rt-TAN plus wurde das Online-Banking noch sicherer. 2011 zeichnete der TÜV Rheinland das Rechenzentrum der Fiducia AG mit dem Zertifikat „Secure Data Center“ aus.

Kräfte bündeln

Ein wichtiger Meilenstein in unserer Geschichte ist das Jahr 2015. Die Fiducia IT AG , die im Süden Deutschlands tätig war, fusionierte mit der Gesellschaft für automatische Datenverarbeitung, GAD eG, die 1963 in Münster gegründet worden war – als erstes genossenschaftliches Rechenzentrum im norddeutschen Raum. Wichtigstes Gründungsziel: Ein gemeinsamer Dienstleister übernimmt zentral die Datenverarbeitung für alle Mitgliedsbanken. So konnten sich auch schon damals kleinere Banken mit geringeren finanziellen Mitteln hochmoderne elektronische Geräte leisten und hatten mit der Auslagerung von Routinearbeiten den Rücken frei für eine intensivere Kundenbetreuung. 2001 wurde daraus die GAD eG, die als IT-Kompetenzcenter für rund 450 Volksbanken und Raiffeisenbanken im Nordwesten Deutschlands tätig war.

Auch die GAD steht für Innovation im Bankenbereich. 1974 war sie die erste genossenschaftliche Rechenzentrale, die den Mikrofilm einsetzte, neun Jahre später konnten die Kund*innen Bildschirmtext nutzen. Das Unternehmen war damit rund um die Uhr erreichbar.

Und was damals noch völlig unmöglich schien, war ab 1996 möglich: Der Zahlungsverkehr konnte bequem und bargeldlos von zuhause erledigt werden. 2010 verwaltete die GAD eG über 29 Millionen Konten, im Sommer des Jahres wurde in Münster ein neues Betriebsgelände bezogen. Drei Jahre später das Bankverfahren „bank21“ eingeführt. Die GAD war auch an anderen Unternehmen beteiligt: in den Bereichen Unternehmensberatung und Internet, Kartengeschäft, Telefonbanking, Telemarketing oder Online-Banking.

Wissenswertes, Interessantes, Unerwartetes

Fakten und Geschichten

- Lochkarten revolutionieren die Verarbeitung von Buchungen

- Frauen in der IT – gar nicht so neu

- Großrechner auf dem Vormarsch

- Die Anfänge der Künstlichen Intelligenz

Lochkarten revolutionieren die Verarbeitung von Buchungen

Auf der betriebsorganisatorischen Tagung des Deutschen Genossenschaftsverbands wurde 1957 über die Anwendung des Lochkartenverfahrens bei Volksbanken berichtet. Einige größere Kreditgenossenschaften beschäftigen sich damals mit einem möglichen Einsatz der so genannten „Hollerith-Anlage“, deren Anschaffung und Betrieb aber teuer und erst bei einer Verarbeitung von 6.000 Buchungsposten rentabel war. So entstand die Idee der Buchungsgemeinschaft, mit dessen Umsetzung die Zentralkasse südwestdeutscher Volksbanken die Fiducia beauftragte. Das Konzept ging auf: Zum Jahresende 1963 waren bereits 67 Volksbanken Partner der Fiducia, das Unternehmen beschäftigte 47 Mitarbeitende. 22 Millionen Buchungsposten wurden verarbeitet. Zum Vergleich: Atruvia verzeichnet heute über 8,2 Milliarden Buchungsposten jährlich. Zeitgleich entstanden Mitte der 60er-Jahre viele weitere Buchungsgemeinschaften in ganz Deutschland. Sie machen es auch kleinen Instituten mit geringen finanziellen Mitteln für Maschinen oder Personal möglich, eine damals hochmoderne elektronische Datenverarbeitung sowie die neue Lochkartentechnologie zu nutzen. Im Jahr 1968 sind daraus schließlich 15 genossenschaftliche Rechenzentralen entstanden – allesamt gewissermaßen Basis für unser Unternehmen heute.

Mit der Einführung des Lochkartenverfahrens setzte sich auch der Glaube an die EDV allmählich durch. In den 60er-Jahren kamen die ersten Tabelliermaschinen von IBM zum Einsatz.

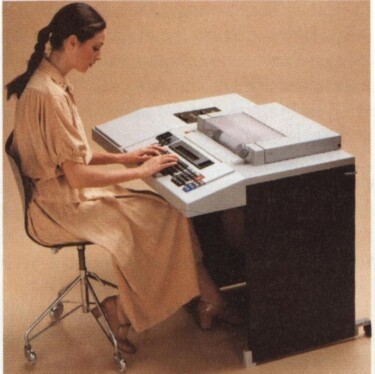

Frauen in der IT – gar nicht so neu

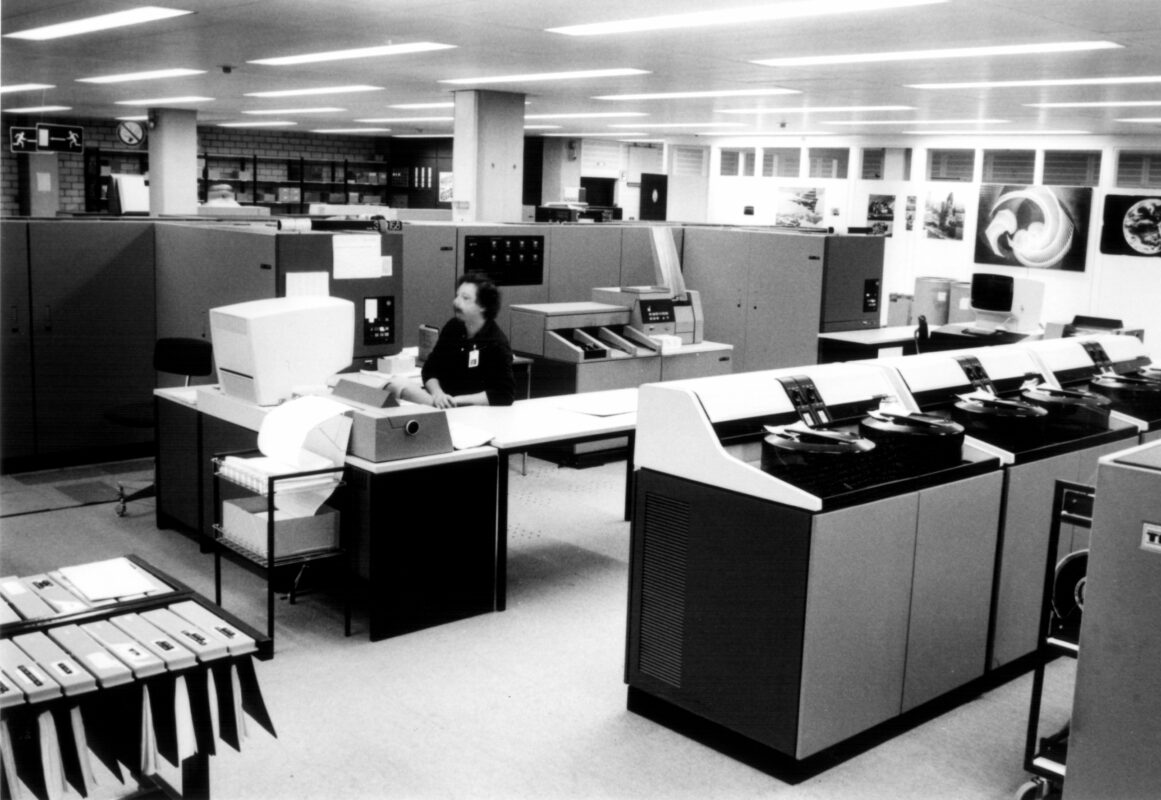

Großrechner auf dem Vormarsch

Die Anfänge der Künstlichen Intelligenz

Auf der betriebsorganisatorischen Tagung des Deutschen Genossenschaftsverbands wurde 1957 über die Anwendung des Lochkartenverfahrens bei Volksbanken berichtet. Einige größere Kreditgenossenschaften beschäftigen sich damals mit einem möglichen Einsatz der so genannten „Hollerith-Anlage“, deren Anschaffung und Betrieb aber teuer und erst bei einer Verarbeitung von 6.000 Buchungsposten rentabel war. So entstand die Idee der Buchungsgemeinschaft, mit dessen Umsetzung die Zentralkasse südwestdeutscher Volksbanken die Fiducia beauftragte. Das Konzept ging auf: Zum Jahresende 1963 waren bereits 67 Volksbanken Partner der Fiducia, das Unternehmen beschäftigte 47 Mitarbeitende. 22 Millionen Buchungsposten wurden verarbeitet. Zum Vergleich: Atruvia verzeichnet heute über 8,2 Milliarden Buchungsposten jährlich. Zeitgleich entstanden Mitte der 60er-Jahre viele weitere Buchungsgemeinschaften in ganz Deutschland. Sie machen es auch kleinen Instituten mit geringen finanziellen Mitteln für Maschinen oder Personal möglich, eine damals hochmoderne elektronische Datenverarbeitung sowie die neue Lochkartentechnologie zu nutzen. Im Jahr 1968 sind daraus schließlich 15 genossenschaftliche Rechenzentralen entstanden – allesamt gewissermaßen Basis für unser Unternehmen heute.

Mit der Einführung des Lochkartenverfahrens setzte sich auch der Glaube an die EDV allmählich durch. In den 60er-Jahren kamen die ersten Tabelliermaschinen von IBM zum Einsatz.

Die Kundenselbstbedienung nimmt Formen an

In technologischer Sicht gab es in den 1970er-Jahren eine ganze Reihe neuer Entwicklungen, die wegweisend für die Entwicklung des Bankgeschäfts und die Arbeit in der genossenschaftlichen IT waren. Noch zu Beginn des Jahrzehnts unterhielten die Rechenzentralen in ganz Deutschland zahlreiche dezentrale Buchungsstellen, die jetzt sukzessive zusammengefasst wurden. Zwischen 1972 und 1978 wurde der beleglose Datenträgeraustausch eingeführt. Bislang legten Kuriere Nacht für Nacht etliche Kilometer zurück, um gedruckte Belege in die betreuten Banken zu bringen. Aktuelle Kontoauszüge lagen dort pünktlich zur Schalteröffnung vor.

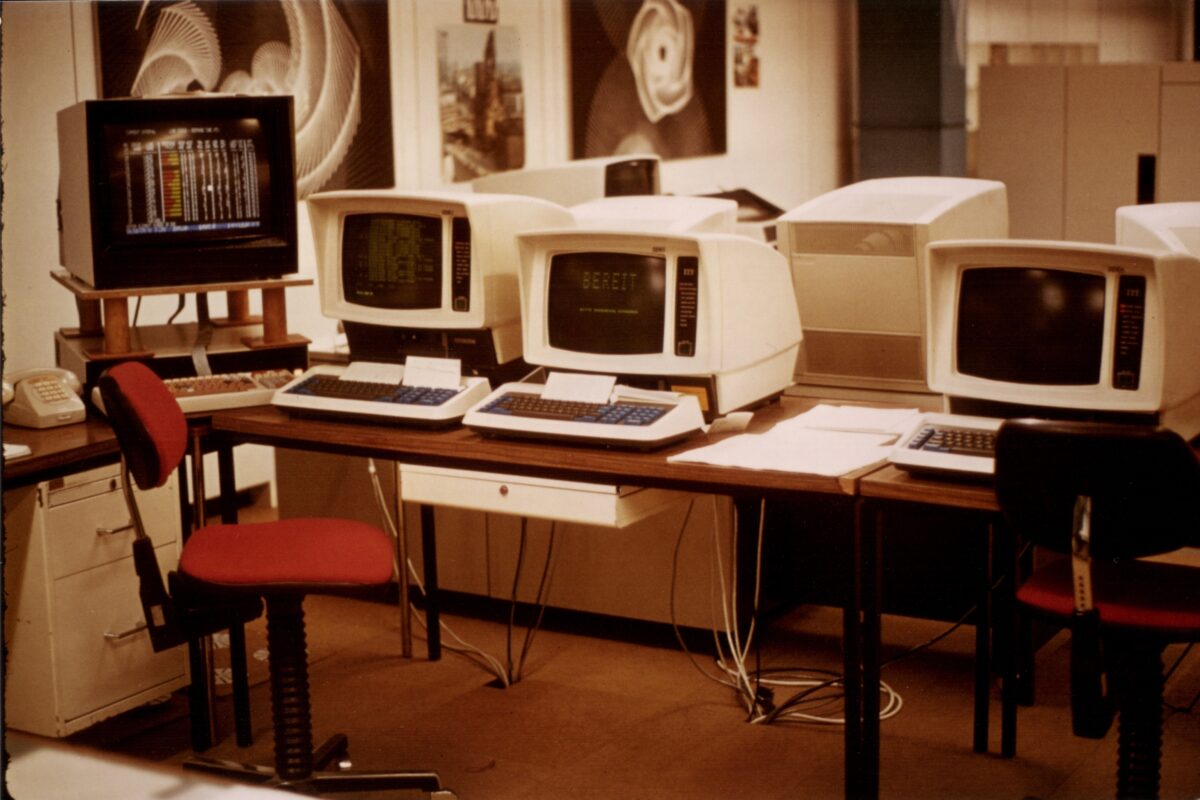

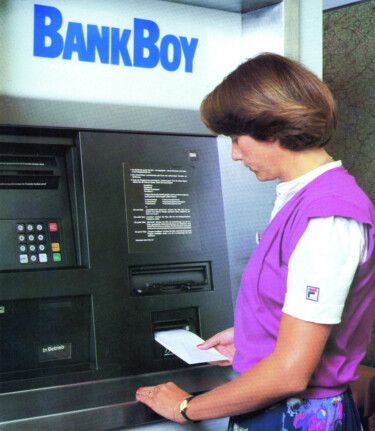

Mit der Einführung von Online-Systemen konnten Banken Ende der 70er-Jahre erstmals direkt auf aktuelle Daten zugreifen bzw. sie verändern. Und auch die Kundenselbstbedienung machte ab Ende der 70er-Jahre mit der Inbetriebnahme der ersten Geldautomaten und der dazugehörigen Bankkarten einen großen Schritt nach vorn.

„Cash oder mit Karte?“, wird heute vielerorts gefragt. „Bankschalter oder BankBoy?“ hieß es noch Ende der 70er-Jahre, wenn es um den Erhalt von Bargeld ging. Mit dem ersten Geldautomaten begann 1979 die Ära der Kundenselbstbedienung. Der erste Geldautomat nahm seine Arbeit in Marl-Hüls auf.

Unumstritten war die Idee von autonomen Kund*innen seinerzeit allerdings keineswegs: Was wird aus der Filiale, wenn Kontobestände und Verfügungen künftig nicht mehr am Schalter erfolgen? Manche fürchteten, die neue Selbstbedienungsphilosophie würde vorrangig zu einem Job-Abbau führen.

IT und IT-Jobs im Wandel

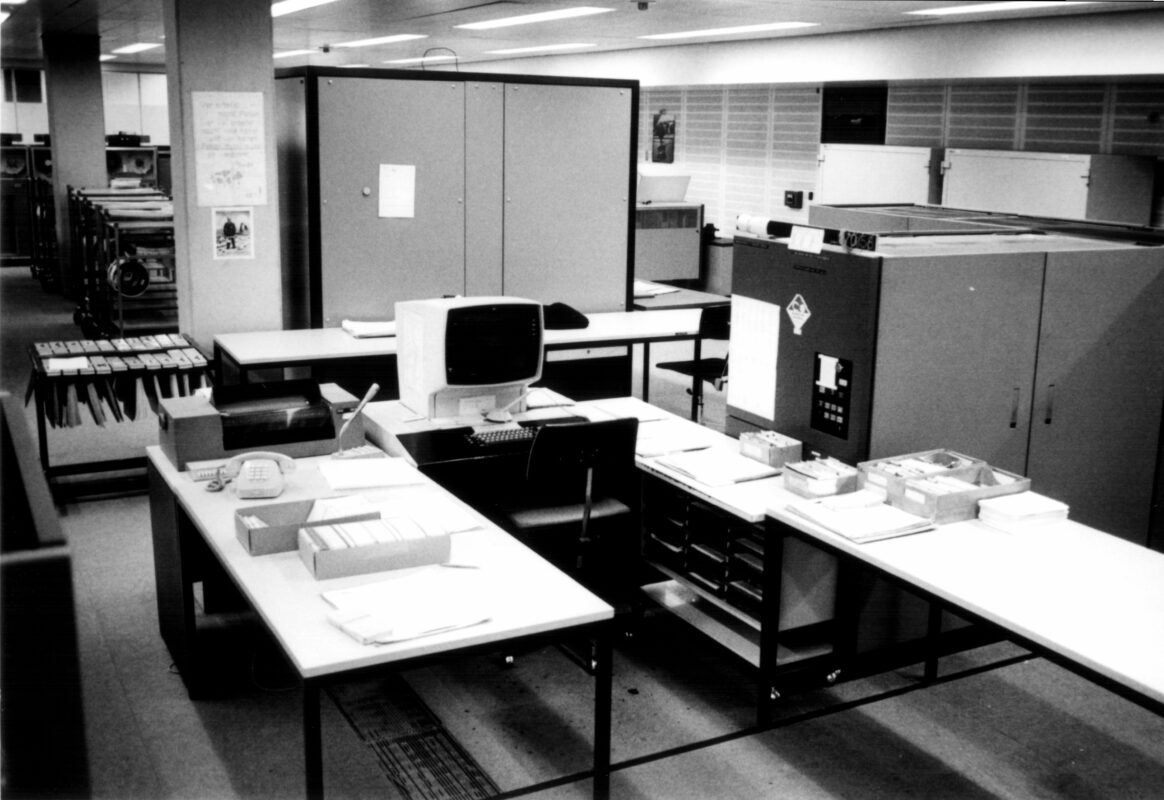

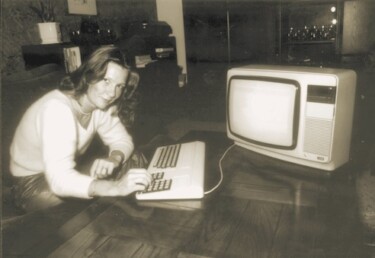

Mit der zunehmenden Ausbreitung des Computers in der Bevölkerung war die IT in den 1980ern grundsätzlich kein Nischenthema mehr. Immer mehr Informatiker*innen verließen mit einem Diplom die Hochschulen, mehr und mehr IT-Betriebe bildeten ihre Expert*innen selbst aus, so auch die Vorgängerunternehmen von Atruvia. Denn warum nicht die künftigen Mitarbeitenden bedarfsgerecht selbst ausbilden? Ein Prinzip, das bis heute Gültigkeit hat. Nur, dass sich die Skill-Profile für die Ausbildung und auch beim Recruiting von IT-Fachkräften deutlich verschoben haben: weg vom „klassischen“ Programmierer hin zum Software Engineer oder Data Scientisten. Unterdessen entwickelten sich die genossenschaftlichen Rechenzentralen in den 80er-Jahren – damals noch neun an der Zahl – vom reinen Rechenzentrumsbetrieb zu universellen IT-Dienstleistern.

In den Büros der damaligen Rechenzentralen hielt der PC mehr und mehr

Einzug, wie hier in Karlsruhe – kein Vergleich zu den modernen

Work Spaces, die Atruvia-Mitarbeitende heute am Campus Karlsruhe gewohnt

sind, seinerzeit aber up to date.

Der Campus ist heute ein Vorzeigeprojekt für eine arbeitnehmerfreundliche, moderne Arbeitsumgebung. Die Räumlichkeiten ermöglichen individuelles Arbeiten fernab fester Büroplätze, sie fördern die Gesundheit der Mitarbeitenden und den persönlichen Austausch durch kreative Meetingkonzepte.

Die Entwicklung von Betriebssystemen wie MS-DOS und Windows boten in dieser Zeit bereits eine benutzerfreundliche Interaktion mit Computern, das Internet steckte aber noch in den Kinderschuhen. Die deutschlandweit erste E-Mail ging übrigens am 3. August 1984 um viertel nach zehn an der Karlsruher Uni ein: Es war ein Willkommensgruß aus dem amerikanischen Wissenschaftsnetz CSNET an den Informatiker Michael Rotert. 1986 kamen dann die ersten Multiprotokoll-Netzwerk-Router auf den Markt – Grundbausteine für das Internet, so wie wir es heute kennen.

In Deutschland gab es mit dem Bildschirmtext BTX bereits drei Jahre zuvor ein anderes frühes Online-Medium. Dafür wurden schon damals Anwendungskonzepte entwickelt, die als Vorläufer des heutigen Online-Bankings angesehen werden können. Zum Beispiel den PC-Cash-Service, eine Software zur Abwicklung des Zahlungsverkehrs von Firmenkunden, das bei Unternehmen großen Anklang fand. Das Rechenzentrum in Münster war seinerzeit das erste bundesweit, das an sieben Tagen in der Woche rund um die Uhr für seine Kund*innen erreichbar war.

Untrennbar verbunden: Internet und IT-Sicherheit

Die Digitalisierung, die wir heute erleben, hat ihre Wurzeln in vielerlei Hinsicht in den 90er-Jahren. Was mit kleinen Schritten begann, legte schnell an Geschwindigkeit zu. Im Geschäftsbericht der Fiducia von 1997 heißt es: „Internet Banking ist bereits seit Mitte 1997 etabliert.” Festgemacht wurde das am sogenannten HBCI-Standard (Homebanking Computer Interface), der in diesem Jahr als Schnittstelle für das Online-Banking eingeführt wurde. Doch was technisch möglich war, wurde noch längst nicht flächendeckend genutzt: Laut ARD-ZDF-Onlinestudie waren 1997 gerade einmal 6,5 Prozent der deutschen Bevölkerung ab 14 Jahren regelmäßig online. Nachvollziehbar, wenn man an laute Modems, unfassbar hohe Minutenpreise und aus heutiger Sicht gigantische Anschaffungskosten für private PCs denkt. 4.600 DM gaben private Internetnutzer*innen damals pro Jahr für Hardware aus.

Trotzdem war für die genossenschaftlichen Rechenzentralen damals klar, dass das Internet nicht mehr aufzuhalten sein wird. Nur wenige Jahre zuvor sahen das einige Zeitgenossen noch ganz anders – zum Beispiel Ron Sommer, damaliger Telekom-Chef. Der sagte 1990: „Das Internet ist eine Spielerei für Computerfreaks, wir sehen darin keine Zukunft.“ Auch Bill Gates, seines Zeichens Microsoft-Gründer, war drei Jahre später noch der Meinung, dass das Internet nur ein Hype sei.

Nur wenige Jahre später wussten wir es besser und so sahen sich die IT-Dienstleister neuen Aufgaben gegenüber: Die Volksbanken und Raiffeisenbanken mussten im Web präsent sein, es brauchte Verfahren, um Produkte und Dienstleistungen online anbieten und sicher bezahlen zu können. Spätestens ab diesem Zeitpunkt war IT-Sicherheit eines der zentralen Themen für die genossenschaftlichen Rechenzentralen. Sei es in den Anfängen des Online-Bankings, in den Rechenzentren oder bei der Frage, welche Legitimation am Point of Sale die beste sei, wenn die Kund*innen anstelle von Bargeld an der Kasse vermehrt ihre Karte zückten: Unterschrift oder doch lieber PIN? Heute sind die möglichen Angriffsszenarien vielfältiger und komplexer, im Kern ist die Aufgabenstellung, vor der wir stehen, aber seither die gleiche: Banking muss einfach und sicher sein.

Die Konsolidierung beginnt

Ab Ende der Neunziger begann die Zeit der Zusammenschlüsse: Schon damals fusionierten immer mehr Rechenzentralen. Anfang der Nullerjahre begannen sowohl die GAD als auch die Fiducia, neue Kernbankverfahren zu entwickeln. 2007 ist die Migration aller Banken auf ein neues Bankverfahren abgeschlossen – bank21 im Norden und agree im Süden. Nach dem Zusammenschluss der beiden Unternehmen folgte ab 2015 schließlich die IT-Konsolidierung der beiden Verfahren zu agree21 – ein Mammutprojekt, das nicht umsonst als „Mondlandung“ betitelt wurde, markierte es doch den Start in eine neue Zukunft. In drei Jahren Serienmigration wurden rund 60.000 Arbeitsplätze, 13.000 SB-Geräte, 21.500.000 Konten und ein Datenvolumen von 22 Terrabyte migriert.

Anfang 2020 war es geschafft: Alle damals rund 820 Volksbanken und Raiffeisenbanken nutzten fortan agree21. Und auch das ist heute bereits Geschichte – sind wir doch mittlerweile mitten im Umbau vom monolithischen Kernbanksystem hin zur offenen, Cloud-basierten Plattformarchitektur. Die IT-Konsolidierung hat dafür die Grundlagen geschaffen.

Der Anspruch bleibt

Mit der zunehmenden Digitalisierung der Gesellschaft wachsen auch die Herausforderungen der Banken. Die Technologie ist spätestens zu Beginn dieses Jahrzehnts endgültig im Herzen der Bank angekommen und wichtigster Treiber der Transformation in die digitale Welt. Darauf haben wir uns ausgerichtet, der Name Atruvia ist seit September 2021 Programm: Als vertrauenswürdiger Partner gehen wir gemeinsam mit den Genossenschaftsbanken den Weg in die Zukunft. Die Transformation geht weiter, das Beständige bleibt der Wandel.

Ob als Buchungsgemeinschaft, Rechenzentrale, IT-Dienstleister oder Digitalisierungspartner – eines hat sich in all den Jahren und Jahrzehnten nicht verändert: Unsere Arbeit ist darauf ausgerichtet, die Wettbewerbsfähigkeit der Genossenschaftsbanken zu stärken – das ist und bleibt unsere Ambition.